Как будут развиваться события в области банковского IT? Часть 1

Банковская сфера стала второй по масштабам после сферы производства, которая в значительной степени пострадала из-за сложившейся геополитической ситуации в мире. Это повлекло за собой изменение стратегических целей бизнеса, а также оптимизацию бюджетов финансовых организаций, ряд крупных банков понесли существенные потери и были вынуждены пересмотреть планируемые бюджеты на ИТ.

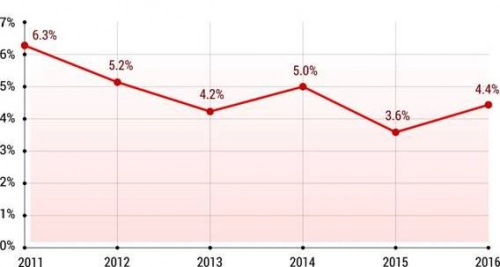

График ниже показывает, что розничные банки увеличили свои инвестиции в информационно-коммуникационные технологии (ИКТ) в 2015 году в связи с тенденцией перевода банковских услуг, формирующих банковский розничный сектор, в онлайн.

График изменения ИТ-расходов розничных банков в процентах

Тем не менее, по словам представителей банковского сектора, они не намерены останавливать ряд потенциально важных проектов, связанных с центрами обработки данных, модернизацией и виртуализацией ИТ-инфраструктуры, UCC систем, реализацией BI и аналитики, решениями в области информационной безопасности, управлением документооборотом.

Исследования ИТ-экспертов показывают, что в целом в 2015 году 50% анализируемых банков (исследование проведено среди 129 крупных банков-респондентов) увеличили свои общие инвестиции в ИКТ по сравнению с 2014 годом на 18%. А процент финансовых компаний, которые планируют сокращать расходы на ИКТ, существенно падает, с 32% в 2014 году до 20% в 2015 году, что указывает на позитивный прогноз роста банковских расходов на ИКТ.

Часть 1. Ключевые тенденции в ИТ для банковской сферы

Ключевыми тенденциями в ИТ для банковской сферы являются мобильность, работа с мобильными приложениями и с системами ERP.

Как отмечает Виктор Мясников, руководитель направления по инфраструктуре рабочих мест ICL Services, в России наблюдается рост новых форм мобильных устройств, а также активное внедрение облачных технологий. «Тренд BYOD также становится наиболее важной тенденцией на рынке. Ведь в условиях все большей актуальности тренда на консьюмеризацию ИТ, формирования такого явления как «User-Centric IT», на сегодняшний день недостаточно и неприемлемо предоставлять пользователю рабочее место только лишь в рамках офиса», - говорит эксперт.

Кроме того, банки постепенно смещают свою деятельность в сторону более клиентоориентированного типа бизнеса, инвестируют в контактные центры и центры обработки вызовов, направленные на улучшение их опыта и удовлетворенности клиентов, а также получающие ценную обратную связь для новых видов услуг. В этих условиях ИТ-аутсорсинг некритичных элементов ИТ-инфраструктуры начинает все больше привлекать банки. При этом каждый ИТ-вендор, который имеет намерения работать с банками, должен гарантировать стабильное положение на рынке, возможность реализации конкретных бизнес-задач, иметь похожие реализованные кейсы, а также обладать хорошей репутацией и иметь выстроенные отношения со своими клиентами.

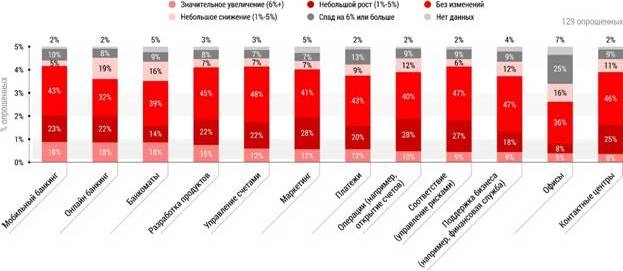

Интернет-банкинг, мобильный банкинг, а также развитие филиалов входят в тройку инвестиционных приоритетов для розничных банков. Согласно проведенному среди 129 крупных банков-респондентов исследованию, 63% из них ставят онлайн-банкинг на первое место в общем разрезе всех потенциальных ИТ-проектов. 56% опрошенных среди приоритетов видят инвестиции в мобильный банкинг, подпитываемый быстрым распространением корпоративной мобильности среди банковских работников. И лишь 12% крупнейших банков выбирают в качестве приоритета работы разработку мобильный платежных систем и банковских приложений. Кроме того, около 35% банков для увеличения клиентской базы, а следовательно, и объема продаж, рассматривают вопрос улучшения своей ИТ-инфраструктуры, определяя это направление как крупнейший инвестиционный проект в 2015 году.

Сравнение планов расходов на ИТ (2014/2015) для разных бизнес-направлений

Переход в облака

Несмотря на возрастающую популярность публичных облачных сервисов, многие банки все еще настороженно относятся к ним, поскольку репутация банков может в значительной степени пострадать при малейшем сбое. Другими рисками перехода в публичные облака банки называют вопрос безопасности данных, а также вероятность потери прямого контроля над данными и процессами, что лишит банки их конкурентных преимуществ на рынке. Это лишь основные, но не единственные сложности, с которыми сталкиваются финансовые институты.

Сегодня многие банковские регуляторы требуют от банков вести свою деятельность и хранить все данные на территории своей страны. В частности, в России уже вступил в силу закон о хранении персональных данных. Некоторые нормативные требования предписывают, что нельзя перемешивать данные с другими и хранить их на общих серверах и базах данных. В результате это приводит к тому, что банки должны иметь четкое представление о том, что можно хранить в облаках, а что нет. Контроль за работой критических бизнес-приложений также является серьезной проблемой для банков, поскольку простой таких приложений может приводить к значительным финансовым потерям. Зачастую отсутствие контроля за этими приложениями и понимания их функционирования является сдерживающим фактором для перехода в публичное облако.

По результатам исследования облачных сервисов, проведенного KPMG, было отмечено, что 31% опрошенных указали, что интеграция публичных облачных сервисов с существующей ИТ-архитектурой создает ряд существенных проблем. (Исследование проведено среди 650 руководителей высшего звена в 16 стран, в том числе банковского сектора)

66% - самая высокая доля респондентов - в настоящее время использует частные облачные решения, поскольку они скептически относятся к передаче конфиденциальных данных о клиентах и финансовых показателей сторонним поставщикам общедоступных облаков.

60% розничных банков планируют инвестировать в частное облако в течение ближайших двух лет, чтобы иметь полный контроль над их основными банковскими процессами. Облачные технологии PaaS, IaaS и SaaS используются в 57% исследуемых розничных банков, и 53% розничных банков в настоящее время инвестируют в гибридные облака. Формат гибридного облака позволяет банкам пользоваться услугами публичных облаков для хранения менее важных приложений, таких как разработка и тестирование мобильных приложений, а другие критически важные приложения держать в частной облачной среде. Распределение облачных решений в 2015 году можно обозначить так: PaaS - 53%, IaaS - 59% и SaaS - 55%. Такое распределение, по данным KPMG, сохранится еще в ближайшие два года.

Руководитель проектов по облачным технологиям компании ICL Services Алексей Шипов отмечает, что есть три основные цели, которые преследуют банки, создавая частные облака в собственной инфраструктуре. «Во-первых, оптимизация затрат за счет более эффективного использования ИТ-инфраструктуры внутренними потребителями; во-вторых, гибкие возможности масштабирования бизнес-приложений; и, в–третьих, высокая скорость внедрения изменений за счет автоматизации рутинных задач».

Некоторые руководители банков уже готовы к аутсорсингу и придерживаются мнения, что перевод обслуживания ИТ на аутсорсинг помогает в значительной степени сокращать внутренние издержки, однако довольно большое количество владельцев бизнеса придерживается диаметрально противоположной точки зрения, полагая, что, отдав ИТ на аутсорсинг, они потеряют свою конкурентоспособность на рынке.

Продолжение следует

Опубликовано 30.05.2016