За 9 месяцев 2020 года рынок российского офисного ПО вырос на 15%

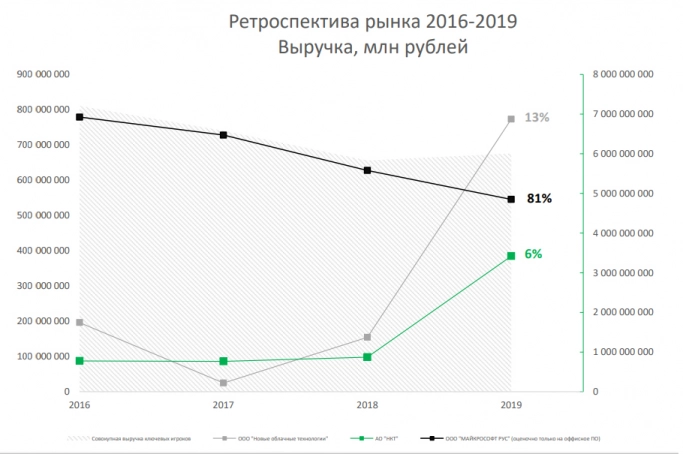

Совокупная выручка ключевых игроков рынка по итогам 2019 г. составила 6,01 млрд рублей и за период с 2016-2019 гг. падала со среднегодовыми темпами (CAGR) -6%. Отдельно эксперты Р7-Офис отмечают, что падение выручки наблюдалось только у игрока Microsoft, в то время, как у российских вендоров — кратный рост.

По итогам 2019 г. 81% совокупной выручки игроков приходится на Microsoft, 13% на Новые облачные технологии, 6% — на Новые коммуникационные технологии, однако необходимо учитывать, что это доли только по коммерческим решениям. На рынке также присутствуют решения СПО, которые занимают существенную долю рынка.

За счёт прироста выручки отечественных компаний рынок за период с 2018-2019 гг не просел, а сохранил свои позиции. Такое перераспределение выручки между российскими вендорами и зарубежным игроком может косвенно свидетельствовать о постепенном перераспределении рынка офисного ПО

Аналитики прогнозируют, что в 2020 году рынок останется практически на уровне 2019 и составит 5,96 млрд рублей, а в период с 2021-2023 гг будет расти умеренно, со среднегодовыми темпами роста +9% и к 2023 году составит 7,72 млрд рублей. Необходимо отметить, что насыщение сегмента достаточно высокое и дальнейший рост возможен за счёт комбинации замещения иностранного продукта отечественным ПО (перераспределение долей между игроками) и предоставления дополнительных решений и услуг с добавленной стоимостью.

Тем не менее, как

рассказал в интервью РБК глава Group-IB Илья Сачков, «импортозамещение делает разработчиков ленивыми… Если компания делает решение только для внутреннего рынка, под конкретного заказчика, она может делать его «для галочки». Оно будет небезопасным, неудобным. Такие примеры уже были. Посмотрите хотя бы на историю поисковой системы «Спутник»», и данная проблема честной конкуренции присутствует не только в области безопасности.

Российский рынок офисного ПО является высоко консолидированным и по факту имеет одного ключевого игрока – Microsoft, который держит около 80% государственного рынка. Однако импортозамещение перестало продвигаться чисто для галочки и компании начали рассматривать отечественные программные продукты как новое предложение, имеющее свои технические и коммерческие преимущества. В итоге количество отечественных решений постепенно растет: по состоянию на начало октября 2020 в Реестре насчитывается 232 продукта класса «Офисное ПО». За 9 месяцев 2020 туда было добавлено 30 продуктов, что на 15% больше чем за весь 2019 год (26 продуктов)

Нельзя не отметить, что в том числе рост наблюдается в сегменте решений-средств коммуникации: 39% продуктов класса «Офисное ПО», которые были добавлен в Реестр за период с 2019-2020 гг являются мессенджерами, почтой и т.д.

Для оценки потенциальной ёмкости рынка в количественном выражении использовалась следующая формула: Потенциальная ёмкость рынка, в штуках (лицензиях) = количество потенциальных заказчиков умноженное на количество приобретаемых лицензий в год на одного заказчика. В денежном выражении формула выглядела как: потенциальная ёмкость рынка, в рублях = количество потенциальных заказчиков умноженное на количество приобретаемых лицензий в год на одного заказчика*Стоимость одной лицензии.

Итоговая выборка государственных заказчиков составила 125 161 организации. В число коммерческих были добавлены все действующие юр лица, выручка которых составляла от 10 млн рублей, исключая компании с ОКВЭД Образование, а также компании с ОКОПФ из выборки государственных заказчиков. Их количество составило 692 240 организации.

Для оценки достижимой ёмкости государственного рынка офисного ПО использовалась формула: достижимая ёмкость государственного рынка = потенциальная емкость рынка – оценочная доля свободного ПО (6%) - оценочная доля Новых облачных технологий (3%). Из потенциальной емкости были исключены отечественные конкуренты и свободное ПО, а рыночная доля MS была помечена целевой для Р7-Офис как ключевая возможность по увеличению ее доли рынка.

Для оценки фактического объема рынка использовался метод «сверху-вниз», который предполагает определение размера рынка на основе данных продаж всех игроков рынка за расчетный период. По экспертным оценкам около 70% выручки Майкрософт Рус приходится на продажи офисного ПО, в этой связи для оценки фактического объема рынка считалась уже “очищенная” выручка Майкрософт Рус и вся выручка остальных игроков.