Итоги 2023 года на ИТ-рынке

Среди них стоит отметить продолжение политики импортозамещения, которое нередко сводится к локализации техники и оборудования из так называемых дружественных стран.

Несмотря на это, прилагаются серьезные усилия в направлении разработки действительно российской продукции. И если в том, что касается ПО, дела обстоят достаточно хорошо, то с аппаратной частью сложнее. Пока в стране не будет создана собственная полноценная электронная компонентная база (ЭКБ) и налажено производство отдельных комплектующих, в том числе микропроцессоров, говорить об успехе явно преждевременно. Тем не менее успешные примеры есть, и о них нужно говорить.

Другая очевидная тенденция – усиление позиций китайских производителей на российском рынке, быстро занимающих освободившиеся ниши западных брендов, покинувших российский рынок. Справедливости ради заметим, рост популярности китайской продукции наблюдается по всему миру. Однако есть ли шансы у российских предпринимателей на создание собственных успешных брендов, например в сегменте смартфонов, когда рынок переполнен качественными и доступными моделями из Поднебесной? Вопрос риторический, поэтому перейдем к обсуждению свершившихся событий.

Российские вендоры печати перехватывают инициативу

В 2022 году рынок печатных устройств в России переживал сложные времена. По данным ITResearch, за весь 2022 год было продано 1,34 млн единиц техники, что на 38% меньше, чем в 2021 году. Снижение продаж принтеров и МФУ связано в первую очередь с официальным уходом с российского рынка крупнейших игроков — HP, Canon, Epson, Xerox, Brother, Lexmark, Kyocera.

В 2023 году производители почти не делились точными данными о результатах своей деятельности со СМИ и аналитическими агентствами. Последние актуальные цифры были представлены в отчете ITResearch за I квартал минувшего года. Согласно этим данным, за первые три месяца 2023 года было реализовано 296 тыс. единиц техники, что на 20,5% меньше, чем за I квартал 2022-го. Причем в денежном выражении падение составляет лишь 3,1% (в долларах), что связано с ростом цен на большинство доступных в России моделей. В среднем по рынку рост цен составил около 20%, тогда как в сегменте струйных устройств — 60%. В связи с этим значительно выросла популярность лазерных устройств, а объемы продаваемых струйных устройств сократились более чем в два раза. Пришедшие на рынок новые бренды также в основном сфокусированы на предложении лазерных принтеров и МФУ. Тем не менее к осени 2023 года рост цен замедлился, а где-то даже произошел существенный откат: судя по всему, баланс спроса и предложения стал выравниваться, что свидетельствует о насыщении и о том, что рынок вновь стал формироваться заказчиками.

На этом фоне особых успехов добился российский производитель «Катюша», сообщивший об увеличении производства и поставок своей техники в 2023 году в пять раз. За счет расширения дистрибьюторской сети компании удалось сформировать необходимые складские запасы как самих устройств, так и расходных материалов и запчастей к ним на сумму более чем в 3 млрд рублей. Таким образом, на сегодняшний день компания располагает крупнейшим в России хабом по печатной технике, за распространение которой отвечают пять крупнейших ИТ-дистрибьюторов в стране. На данный момент нехватки техники и расходных материалов не наблюдается: у всех дистрибьюторов, сотрудничающих с «Катюшей», в наличии полный модельный ряд (а это более 10 разных устройств), необходимые запчасти и оригинальные расходные материалы.

Помимо прочего, к концу 2023 года стабилизировалась ситуация с ценами на рынке: исчезли чрезвычайные многократные наценки, возникшие вскоре после ухода с рынка западных брендов. Такое положение дел связано с усилившейся конкуренцией между российскими производителями, азиатскими компаниями и техникой ушедших брендов, поставляемой в страну в рамках параллельного импорта. Российские компании начинают отыгрывать долю на рынке у брендов, продукция которых теперь завозится в Россию неофициально: не стоит забывать, что некоторые из них, например HP и Canon, все еще входят в лидеры российского рынка. Несмотря на это, заказчики стали чаще выбирать российскую продукцию из-за ряда конкурентных преимуществ. Во-первых, это полноценное гарантийное сервисное обслуживание по всей территории России: в распоряжении ГК «Катюша» целая сервисная экосистема, состоящая более чем из 360 собственных и сервисных центров партнеров по всей стране. Во-вторых, решение «Катюша» разрешено использовать на объектах критической инфраструктуры, так как компания стала первым и единственным российским вендором, который выполнил указ Президента Российской Федерации № 166 от 30 марта 2022 года «О мерах по обеспечению технологической независимости и безопасности критической информационной инфраструктуры Российской Федерации». В-третьих, наличие в портфеле «Катюши» российского ПО для управления и обеспечения доступа к инфраструктуре печати и первых российских считывателей. Всё это востребовано корпоративным сектором и в рамках предоставления услуг аутсорсинга печати («печать как услуга» и т. п.).

Очевидно, что получить фирменный сервис оборудования ушедших брендов сейчас проблематично. По сути, полноценная сервисная поддержка либо отсутствует, либо за нее отвечают компании с неясным статусом. Могут быть проблемы с доступностью запасных частей и оригинальных расходных материалов. Не хватает даже специалистов, способных адекватно обслуживать печатную технику — многие переходят на работу в российские и азиатские компании. При этом нужно понимать, что использование неоригинальных расходных материалов нежелательно, так как может приводить к выходу из строя дорогостоящих узлов принтеров и МФУ. Поэтому лучше сразу выбирать технику тех брендов, которые способны обеспечить бесперебойные поставки оригинальных расходных материалов и запчастей, – при долгосрочном планировании это наиболее грамотная и экономная стратегия поведения.

Руководство группы компаний «Катюша» полагает, что в 2024 году спрос на технику российских производителей продолжит увеличиваться. При этом компания готова к дальнейшему росту, так как заранее сформировала соответствующие товарные запасы для всех офисных сегментов с расчетом на потребности как нынешних клиентов, так и будущих. Особое внимание в компании уделяют оказанию полноценного сопровождения клиентов в рамках долгосрочных контрактов на сервисы печати с использованием российского ПО.

MAIBENBEN: широкий выбор ноутбуков и не только

Свою деятельность в России серьезно активизировала китайская компания MAIBENBEN. В августе 2023 года в Москве состоялось специальное мероприятие в честь ее десятилетия на мировом рынке, где был представлен отчет о достижениях и планы на будущее, включая развитие линейки ноутбуков бизнес-класса. На данный момент компания MAIBENBEN, основанная в 2013 году, официально представлена в семи странах мира, имеет пять офисов, в которых работает свыше пятисот сотрудников. За время работы компанией продано более 1 млн устройств, которые обслуживаются более чем в 700 сервисных центрах по всему миру. В 2015 году MAIBENBEN вошла в топ-3 на китайском маркетплейсе Tmall во время традиционной ежегодной распродажи «11.11», а в 2018-м ее продажи превысили $280 млн.

Заняв существенную долю в Китае, MAIBENBEN решила продолжить экспансию и в том же, 2018 году пришла в Европу, а в 2019-м ее первые устройства официально появились и на российском рынке. Спустя два года продажи в России превысили $10 млн, а в 2022 году, когда ее доля на российском рынке ноутбуков составила примерно 1% (~25 тыс. устройств), MAIBENBEN начала сотрудничество с ретейлером DNS и дистрибьюторами diHouse и Asbis, а в сентябре 2023 года заключила партнерское соглашение с одним из крупнейших российских дистрибьюторов – OCS Distribution.

По состоянию на июнь 2023 года, доля ноутбуков под брендом MAIBENBEN в России составила 5%, а по итогам всего года может вырасти до 10–12%. Судя по всему, у MAIBENBEN большие планы на российском рынке. В частности, уже заключены контракты с такими производителями ПО, как «Яндекс», «МойОфис», «Лаборатория Касперского» и Astra Linux, проведены рекламные кампании с «Билайном». MAIBENBEN уже сейчас присутствует во всех регионах страны, имеет ряд преимуществ перед конкурентами, в том числе самоустранившимися, которые теперь попадают в Россию по большей части в рамках программы так называемого параллельного импорта.

Во-первых, положение MAIBENBEN в России довольно стабильное и она закладывает фундамент для будущего роста. Во-вторых, уделяет много внимания развитию полноценного канала сбыта и работе с партнерами. В-третьих, старается придерживаться адекватной ценовой политики. В-четвертых, обеспечивает сервисную поддержку и гарантийное обслуживание более чем в 200 точках по всей России (кстати, интересный момент: MAIBENBEN придерживается принципа сохранения гарантии в случае самостоятельной замены пользователем SSD и/или RAM). В современном портфолио компании представлены офисные и игровые ноутбуки, ультрабуки, мини-ПК, моноблоки, мониторы, телевизоры, аудиотехника и аксессуары.

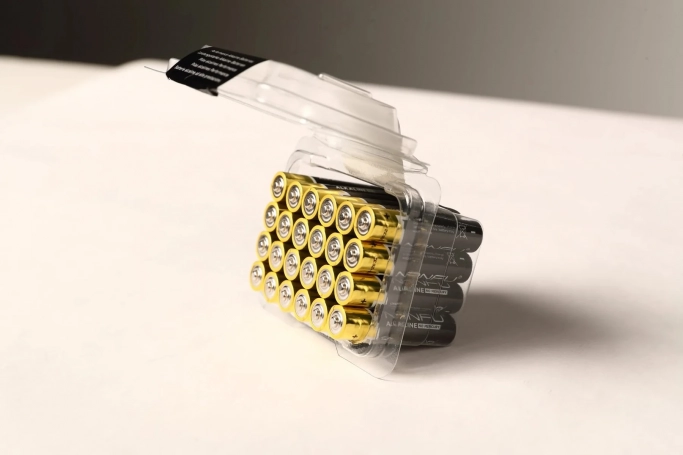

Премиум-батарейки NANFU

В 2023 году в России стали продаваться батарейки премиум-сегмента производства китайской компании NANFU. Судя по всему, NANFU намерена заместить объемы ушедших из России брендов Duracell (США), Energizer (США) и Varta (Германия). В конце 2023 года планам на отечественном рынке была посвящена крупная пресс-конференция компании с участием руководства официального российского представительства. Примечательно, что российский филиал возглавил бывший гендиректор Energizer в России Сергей Меркулов, а вместе с ним в NANFU перешла часть бывших сотрудников российского офиса Energizer – соответствующий опыт должен помочь им в продвижении нового бренда.

Стоит отметить, что у NANFU довольно богатая история – компания была основана в 1954 году. Согласно данным Nielsen China Alkaline Battery Industry Report ‘2023, на сегодняшний день NANFU занимает 85% китайского рынка, тогда как Duracell – менее 2%, GP – менее 1%, а Energizer и вовсе покинула Китай в 2016 году. Чтобы представить масштабы бизнеса NANFU, достаточно уточнить, что компания управляет крупнейшим в мире заводом по производству щелочных батареек в Нанпинге, на котором выпускается 3 млрд штук ежегодно. Там же находится научно-исследовательский центр компании, а вот штаб-квартира разместилась в Шанхае. Несмотря на внушительные объемы производства, штатная численность NANFU составляет всего около 2 тыс. человек, чего удалось достичь благодаря автоматизации производства. Более того, значительная часть всего персонала (15%) – инженеры.

Цели NANFU весьма амбициозные – в течение ближайших пяти лет занять 30% на российском рынке батареек в премиум-сегменте. С учетом того, что западные бренды официально ушли из России, шансы NANFU на успех, а то и лидерство в этом сегменте велики. Специалисты компании оценивают российский рынок в 15 млрд рублей, причем существенная его часть приходится на конкурентов из других стран. Несмотря на это, китайские производители уже сейчас лидируют среди поставщиков батареек в Россию: за шесть месяцев 2023 года продажи NANFU в России составили 200 млн рублей. Компания уже вложила в развитие российского рынка 60 млн рублей, а в 2024 году планирует инвестировать еще 282 млн и параллельно продать продукции на 1 млрд рублей.

Сегодня батарейки NANFU доступны в большинстве российских городов за счет сотрудничества с крупными дистрибьюторами и федеральными торговыми сетями. Продуктовая линейка NANFU в России представлена популярными типоразмерами и будет пополняться: в ассортименте батарейки AA и AAA (блистеры по 2, 3, 4, 6, 10 и 12 шт.) и литиевые таблетки CR2032 (блистеры по 1 шт.).

Трансформация рынка смартфонов

Несмотря на то, что на смартфоны Apple (США) и Samsung (Южная Корея) в денежном выражении до сих пор приходится более 50% российского рынка (34% на Apple и 17% на Samsung, по данным МТС), в штучном выражении оба вендора давно не претендуют на первые места в отчетах отечественных ретейлеров. В то же время Apple и Samsung, чья продукция официально в Россию более не поставляется, все еще входят в пятерку лидеров с долями, согласно разным оценкам, в диапазоне 6–10%.

Лидеры же продаж в штучном выражении – китайские компании. Например, рейтинг наиболее популярных смартфонов, по мнению аналитиков МТС, выглядит так: Xiaomi – 34%, Tecno – 14%, Infinix – 13%, Samsung – 10% и Realme – 9%. Год назад он немного отличался: Xiaomi – 42%, Realme – 16%, TECNO – 10%, Samsung – 9% и Apple – 6%. Как видим, в свежем списке четыре верхние позиции из пяти занимают китайские бренды. Согласно данным МТС и «М.Видео-Эльдорадо», уже в середине 2023 года более 70% российского рынка смартфонов приходилось на продукцию китайских компаний.

Стоит отметить, что тенденция к росту доли китайских смартфонов определяется не только в России: по данным аналитической компании Omdia, в 2022-2023 гг. почти 50% мирового рынка смартфонов принадлежало китайцам. Еще один важный момент связан с консолидацией мирового рынка в этом сегменте: за последние пять лет количество вендоров, производящих технику данной категории, снизилось в несколько раз, остались только самые сильные и гибкие бренды – это касается в том числе игроков из Китая.

Китайская Xiaomi – фактически уже старожил российского рынка и в дополнительном представлении не нуждается, а вот второе и третье места занимают гораздо менее известные имена. Так, бренд Tecno был основан в 2006 году, но в Россию пришел относительно недавно, в сентябре 2018 года. Tecno Mobile – дочка китайского холдинга Transsion Holdings, которому также принадлежит другой бренд из списка лидеров российского и мирового рынка смартфонов – Infinix. В свою очередь, Infinix Mobile была основана в 2013 году (штаб-квартира материнской компании находится в Шэньчжэне). Темпы роста продаж впечатляют: если в 2022 году доля Infinix в России оценивалась в 1-2%, то в течение 2023 года составила уже около 6%, а к июлю-августу достигла 13%.

Компания Realme, чья продукция в последние годы получила широкое признание не только в нашей стране, но и в мире, раньше была частью другой китайской компании – Oppo, но в 2018 году отделилась от нее. Сейчас бренды Oppo и Realme принадлежат одной материнской компании BBK Electronics.

Безусловно, продолжаются попытки утвердиться на рынке смартфонов и со стороны российских производителей, однако назвать их успешными не получится. Почти 100% таких гаджетов – по сути, адаптированные китайские устройства. Тем не менее в случае наличия качественного собственного ПО шансы на успех у России есть. В конце декабря 2023 года АО «Рутек» и АО «НТЦ ИТ РОСА» представили смартфон «Р-ФОН», работающий под управлением мобильной ОС «РОСА Мобайл». Удастся ли новинке добиться цели – вопрос открытый, тем не менее в планах у «НТЦ ИТ РОСА» создание целой экосистемы.

Российские облака

В 2023 году наблюдался быстрый рост в сегменте отечественных облачных сервисов. После ухода иностранных компаний, отказавшихся от исполнения своих обязательств перед российскими клиентами, началась борьба за высвободившиеся доли рынка на сотни миллиардов рублей. С учетом особенностей нынешнего законодательства у российских поставщиков облачных услуг и сервис-провайдеров явное преимущество даже перед иностранными компаниями, которые продолжают работать в нашей стране, – именно поэтому большинство новых заказчиков выбирали в 2023 году российские сервисы.

В свою очередь рост спроса на российские облачные сервисы автоматически стимулирует рост в сегменте ЦОДов. С 2022 года заказчики все чаще склоняются в сторону переноса своих ИТ-инфраструктур в облака полностью или частично. В значительной степени это связано со сложностями модернизации и расширения парка собственного оборудования, а также его обслуживанием.

Как мы помним, рассчитывать на официальную техподдержку со стороны некоторых производителей не приходится, поэтому для многих клиентов проще попробовать переложить решение этих проблем на сторонние компании. Как ни крути, но многие облачные провайдеры изначально обладали запасом незанятых вычислительных мощностей, а на фоне усиления санкций быстрее других коллег и конкурентов решили проблемы с диверсификацией поставок нового оборудования в свои ЦОДы. Сроки поставок серверов и комплектующих выросли, но благодаря высокому спросу на услуги облачных провайдеров последние могут себе позволить закупаться вовремя.

На этом фоне, согласно оценкам Stack Group, рост облачного рынка в России по итогам 2023 года должен составить не менее 40%. При этом доля облачных ресурсов в ИТ-инфраструктуре бизнеса в среднем уже достигает 40% и может вырасти до 50% в 2024 году. Согласно данным CNews Analytics, в пятерку лидеров IaaS в России по итогам 2022 года входили «Ростелеком», Cloud.ru, Selectel, МТС и «Яндекс.Облако». Как изменится этот список по итогам 2023 года, пока неизвестно, однако очевидно, что позиции российских облачных провайдеров продолжат укрепляться.

Итого

Российский рынок ИКТ продолжает развиваться. Не без трудностей, не такими темпами, как мог бы в случае более спокойной обстановки в мире, но назвать его текущее состояние стагнацией тоже нельзя. Идет глубокая перестройка его частей, которые формировались десятилетиями, а такие процессы не могут проходить безболезненно. Более того, на этом пути были и будут ошибки, главное – стараться их не повторять.

Отдельного внимания заслуживает еще один вопрос, который некоторые участники рынка ставят ребром. Они утверждают, что если раньше российские заказчики зависели от западных брендов, то теперь они ускоренными темпами движутся в сторону зависимости от китайских брендов. Чем это лучше? Конечно, ничем, но дело в том, что в краткосрочной перспективе в некоторых сегментах других вариантов просто нет. Поэтому ничего плохого в том, чтобы использовать доступные способы развития (решения и продукцию), быть не может.

Однако в среднесрочной и долгосрочной перспективе России необходимо делать ставку на полностью импортонезависимую продукцию. И шаги в этом направлении делаются, хотя об их эффективности можно дискутировать долго. На мой взгляд, необходимо прислушиваться к аргументам и оптимистов, и пессимистов. Очевидно одно: если ничего не делать, то ничего и не получится.

Опубликовано 27.12.2023